ボリンジャーバンド(BB)はテクニカル指標の中でも人気度が高いテクニカル指標です。

注目度の高いボリンジャーバンドを押さえておくことは、もはや必要不可欠と思います。

この記事では「ボリンジャーバンドの基本的な考え方と具体的な戦略とその成績」を紹介します。

システムトレードツールを用いて、どの程度の資産上昇が望めるか、勝率はどの程度になるかを検証しています。

- ボリンジャーバンドの基本情報を身につけたい人

- ボリンジャーバンドを利用した戦略を知りたい人

- システムトレードに裏付けられた市場の傾向分析を知りたい人

ボリンジャーバンドの基本とは?

ボリンジャーバンドとは?

ボリンジャーバンド(BBと略されることも)とは移動平均線と標準偏差の2種類を使って株価のボラティリティを推し量ることができる指標です。

ボリンジャーバンドの特徴とは?

ボリンジャーバンドの一番の特徴は「標準偏差」を用いて株価のばらつきを予測できることです。

具体的には「株価は標準偏差で表すバンド範囲内に収まる確率が圧倒的に高い」と覚えてください。

株価がほとんど動かない銘柄は標準偏差が小さくなり、バンド幅が狭まります。

逆に株価が上下に激しく動く銘柄は標準偏差が大きくなり、バンド幅が広くなります。

株価はバンド幅の収縮と拡大を繰り返しながら推移し、ときにこのバンド外に株価が飛び出すこともあります。

標準偏差を超えて株価が推移している状態は、「通常ではないほどのことが起こっている」「強いトレンドが発生している」と思ってください。

安易な逆張りは危険なので注意しましょう。

ボリンジャーバンドの初期設定と最強設定とは?

基本設定と最強設定

- 中央線:基本は20日移動平均線を使用する。

- 標準偏差:好みで表示範囲を変えて問題ありませんが、-3σ~+3σを使うのがオススメです。

※私は-3σ~+3σで使っています。

各証券会社の初期値

各証券会社のツールごとの初期値を紹介します。

ボリンジャーバンドはツールによってばらつきがある指標ですが、基本的には中央線は20日を使いましょう。

標準偏差は好みでよいですが、-2σ~+2σまたは-3σ~+3σを使いましょう。

私のオススメは±3σまで表示するのをオススメします。

| 証券会社ツール | 中央線 | 標準偏差範囲 |

|---|---|---|

| SBI証券 | 20日 | -3σ~+3σ |

| 楽天証券 | 25日 | -3σ~+3σ |

| 松井証券 | 21日 | -3σ~+3σ |

| トレーディングビュー | 20日 | -4σ~+4σ |

| イザナミ※シストレツール | 25日 | -3σ~+3σ |

トレーディングビューは使用するインジケーターによってさまざまです。±4σ以上を表示することも可能です。

ボリンジャーバンドの基本戦略とは?

ボリンジャーバンドの基本戦略には「バンドウォーク戦略」と「逆張り戦略」の2種が有名です。

両社は相反する思想をもった戦略となります。

しっかり内容を理解して、自分のものにしてください。

それぞれの手法については以下で詳しく解説しています。

具体的な戦略に移動したい場合はこちらからどうぞ

ボリンジャーバンドの移動平均線と標準偏差とは?

ボリンジャーバンドの中央線は移動平均線で構成されている

ボリンジャーバンドは中央線(ミットバンド)に単純移動平均線が使用されています。

ツールによって様々ですが、基本的には20日移動平均線を用いるのが良いでしょう。

ツールによって設定が異なっているので初期値が何かを確認する癖をつけると良いと思います。

| ツール | 中央線に設定されている日数 |

|---|---|

| SBI証券 | 20日移動平均線 |

| 楽天証券 | 25日移動平均線 |

| 松井証券 | 21日移動平均線 |

| TradingView | 20日移動平均線 |

| イザナミ | 25日移動平均線 |

移動平均線とは一定期間の終値の平均値を線で結んだものになります。

「単純移動平均線」が分からなかった人は、以下の記事でもっと知識を深めることをオススメします。

無料版トレビューで使えるボリンジャーバンドを含めた自作インジケーターも紹介しているので是非。

ボリンジャーバンドのバンドは標準偏差で算出される

ボリンジャーバンドの標準偏差は株価のばらつきを表しています。

基本的には-3σ~+3σを表示するのが良いと思います。

「株価は標準偏差で表すバンド範囲内に収まる確率が圧倒的に高い」と覚えてください。

バンド範囲内に収まる確率は以下の通り。

| バンド(標準偏差)の範囲 | 株価がバンド範囲内に収まる確率 |

|---|---|

| -3σ ~ +3σ | 99.7% |

| -2σ ~ +2σ | 95.4% |

| -1σ ~ +1σ | 68.3% |

ボリンジャーバンドのバンド(標準偏差)の見方、使い方とは?

①スクイーズ(収縮) ②エクスパンション(拡大)序盤 ③エクスパンション(拡大)終盤

ボリンジャーバンドはオレンジの中央線を軸として、その周りをバンドと呼ばれる標準偏差で視覚化(画像の青や紫で表されている線)されています。

このバンドの幅によって株価のボラティリティ(上下に振れる勢い)を推し量ることが可能です。

ボリンジャーバンドのスクイーズ(収縮)とは?

バンド幅が狭い場合を「スクイーズ」と言います。※画像①の状態

この状態は株価のボラティリティが低下している状態で、株価はほとんど動かない状態と言われています。

スクイーズ期間はエネルギーをためてる局面と解釈されることも多いです。

ボリンジャーバンドのエクスパンション(拡大)とは?

バンド幅が広い場合を「エクスパンション」と言います。※画像②③の状態

この状態は株価のボラティリティが増大している状態で、株価が大きく上下する可能性があります。

エクスパンションは序盤はバンド幅が拡大し、終盤にかけてバンド幅が縮小していきます。

今がどの状態かを意識することが重要です。

ボリンジャーバンドがスクイーズ(収縮)⇒エクスパンション(拡大)に移行する場合

バンド幅が狭まったスクイーズ(収縮)局面からエクスパンション(拡大)へと遷移する局面では株価は大きく推移します。※画像②の状態

この段は上昇トレンドや下降トレンドの初期段階で現れやすいです。

このタイミングでエントリーするのが一般的な順張りの考え方になるかと思います。

スクイーズ期間が長いほど、エクスパンションした時の勢いも強いと言われているので、そこも併せて確認しておくと良いでしょう。

ボリンジャーバンドがエクスパンション(拡大)⇒スクイーズ(収縮)に移行する場合

バンド幅が拡大(エクスパンション)した状態から収縮「スクイーズ」する局面では、過熱感が意識される状態と言えます。※画像③の状態

トレンドの反転を意識するユーザが増えるので注意が必要です。

ボリンジャーバンドの具体的な使い方(戦略例)とは?

ボリンジャーバンドの基本戦略には「バンドウォーク戦略」と「逆張り戦略」の2種が有名です。

両社は相反する思想をもった戦略となります。

しっかり内容を理解して、自分のものにしてください。

ボリンジャーバンドの3σ逆張り戦略

標準偏差が±3σを超えた場合に逆張りでエントリーする売買方法になります。

標準偏差が3σを超えているということは、99.6%の範囲内で収まるはずの株価がその範囲を超えている状態。

つまり、短期的に利確売りが出やすいポイントで反転しやすい状態ということです。

この短期的な反転を狙って、こまめに利確を狙っていく戦略です。

短期ユーザの利確を買いが上回るほど強ければ、そのままぐいぐい株価が上昇することもあります。

その場合は、直ぐに損切りしてポジションを解消することをオススメします。

次に紹介するバンドウォークに発展する可能性があるからです。

バンドウォークの場面で損切りできずに持ち続けると、資産を大きく減らす可能性が高くなります。

きちんと損切りができる人のみチャレンジしてください。

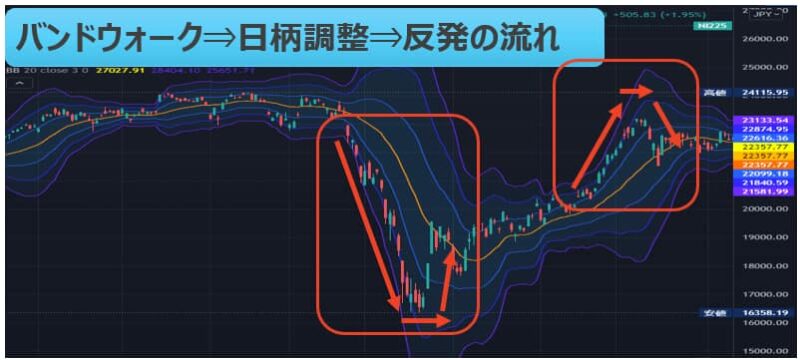

ボリンジャーバンドのバンドウォーク戦略

バンドが拡大する局面でバンドの1σ~2σの間に沿って株価が推移することを「バンドウォーク」と言います。

ボリンジャーバンドの最強戦略と言えば「バンドウォーク」と言っても過言ではありません。

それだけ多くの投資家が注目しているとも言えます。

皆が意識するということは、いろいろな思惑が交差する場面でもあります。

騙しやチャートが崩れた時の失望売り等も出やすいことは覚えておいてください。

経験則からスクイーズ期間が長いほど、バンドウォークに発展したときの勢いが強いです。

よくある勘違いとしては、2σを超えて1σ~3σの間を推移する場合があります。

これは、正確にはバンドウォークではなく、過熱感が高すぎる状態なので警戒しておくと良いでしょう。

システムトレードでボリンジャーバンドを検証。勝率は?

ここからはシステムトレードツール『イザナミ』を使って検証してみます。

どちらもある程度の結果を残すことができました。

仕掛け条件も手仕舞い条件もすべて公開していますので、興味ある方はこの戦略を使ってさらにいい戦略に昇華させてみてくださいね。

システムトレードの詳細な設定方法はこちらから移動できます。

設定方法を見ることでより詳細に戦略の中身を理解できると思います。

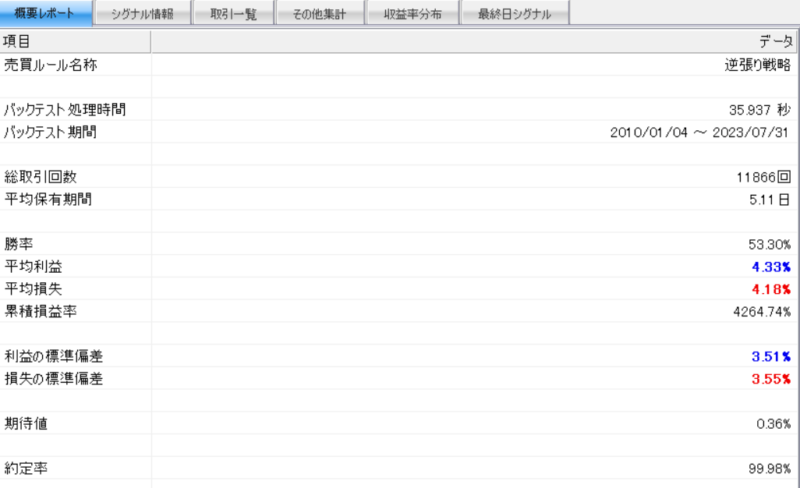

ボリンジャーバンドの3σ逆張り戦略の勝率とは?

3σ逆張り戦略の2010年~2023年のバックテスト結果(過去データによる検証結果)

2010年~2023年の資産推移結果

資産推移(2010年~2023年7月)

2010年~2023年7月の資産推移結果です。

2011年~2012年、2019年~2020年の間は資産が減る結果となりました。

しかし、それ以外の年は順調に資産を伸ばし、結果として500万⇒675万に増加しました。

2010年~2023年のトレード成績

バックテスト結果

| 項目名 | 値 |

|---|---|

| 総取引回数 | 11,866回 |

| 平均保有期間 | 5.11日 |

| 勝率 | 53.30% |

バックテスト結果明細

平均保有期間は5日程度。

つまり、比較的短期間の反発上昇に期待する戦略です。

勝率は50%強なので、逆張り戦略としては高い数値ではないものの、平均利益>平均損失となっており、小さい勝ちを積み重ねていく戦略として使えそうです。

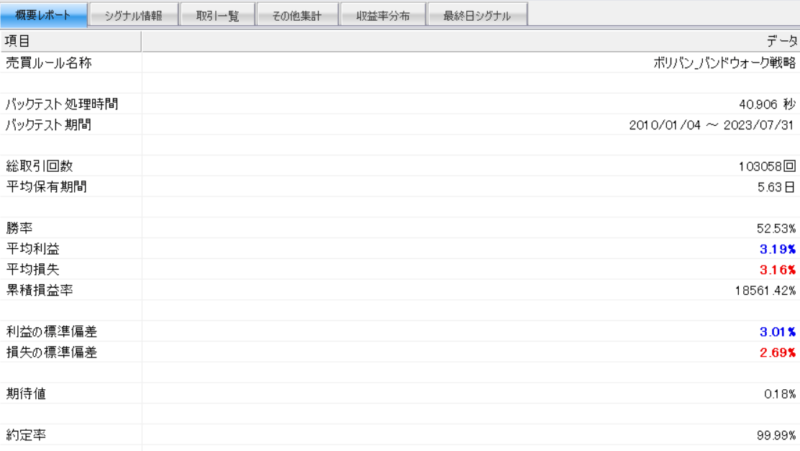

ボリンジャーバンドのバンドウォークの勝率とは?

バンドウォーク戦略の2010年~2023年のバックテスト結果(過去データによる検証結果)

2010年~2023年の資産推移結果

資産推移(2010年~2023年7月)

2010年~2023年7月の資産推移結果です。

資産の増減が激しい結果とはなっているものの、資産は右肩上がりとなっていることが分かります。

結果として500万⇒797万に増加しました。

2010年~2023年のトレード成績

バックテスト結果

| 項目名 | 値 |

|---|---|

| 総取引回数 | 103,058回 |

| 平均保有期間 | 5.63日 |

| 勝率 | 52.53% |

バックテスト結果明細

平均保有期間は5日程度。

つまり、比較的短期間の反発上昇に期待する戦略です。

勝率は50%強で順張り戦略としては高い数値となりました。

平均利益>平均損失となっており、こちらも微弱を積み重ねる戦略として使えそうです。

ただし、もっと期間を延ばすなどして利益率を伸ばす方向で調整するともっと成績が良くなりそうです。

ボリンジャーバンドと合わせて使いたいテクニカル指標を紹介

基本中の基本、移動平均線を押さえよう。TradingViewのインジケータも公開

ボリンジャーバンドの中央線(ミットバンド)は20日移動平均線です。

移動平均線の短期(5日)や中長期(50日、75日、200日)などと組み合わせて使用すると良いでしょう。

システムトレードでゴールデンクロスを検証。勝率とは?

システムトレードでゴールデンクロスを検証しています。

もっとも有名なゴールデンクロスは本当に機能するのか、気になりませんか?

ボリンジャーバンド以外にも重要な指標を理解しておくことは大事ですよ。

ボリンジャーバンドと相性のよいRSIを紹介。売られ過ぎとは?

ボリンジャーバンドと相性の良い、RSIも押さえておくと良いです。

バンドウォーク戦略や3σの逆張り戦略にRSIを絡めて使うとより信頼度が増すのでよいと思います。

システムトレードでRSIを検証した結果も公開しています。

ボリンジャーバンドと相性のよいパラボリックSARも一緒に使おう

ボリンジャーバンドと合わせてパラボリックSARを使うのもオススメです。

ボリンジャーバンドと同時に表示しても邪魔にはならず、パラボリックSARと絡めることで信頼度を増すことが可能です。

【株】ボリンジャーバンドのバンドウォークや3σ逆張り戦略の勝率を検証 まとめ

今回はテクニカル指標で人気度の高いボリンジャーバンドについて以下の2点を紹介しました。

- 基本的なポイント

- 3σ逆張り戦略とバンドウォーク戦略について、具体的なINとOUT条件およびその成績

その結果は、どちらもある程度機能する戦略であることが分かりました。

テクニカル指標を学ぶこと、押さえておくことは、株式投資を有利に進めるためにとても重要です。

テクニカル分析の基本から押さえたい人はこちらの記事もおススメです。

参考)システムトレードでボリンジャーバンドを検証(設定例)

システムトレードツール『イザナミ』の条件を公開しますので気になる方はチェックしてくださいね。

システムトレードの結果に戻る場合はこちらから移動できます。

イザナミのことが知りたい人は以下の記事が参考になります。

共通設定

「3σ逆張り戦略」と「バンドウォーク戦略」双方で同じ設定としたものをまずは紹介します。

前提条件と捉えていただければよいかと思います。

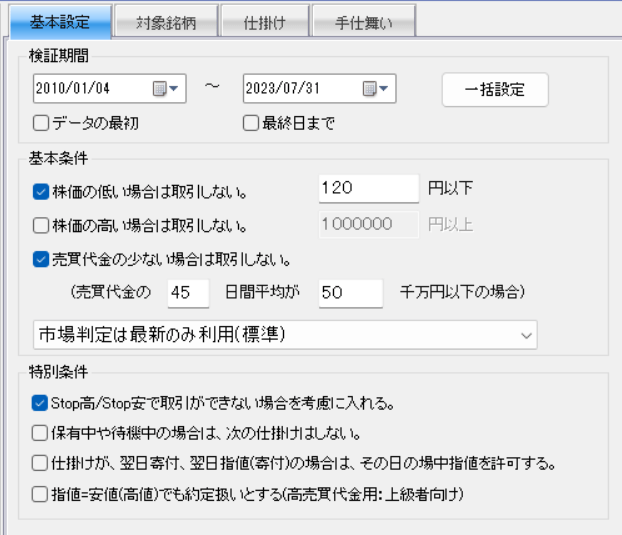

基本設定と対象銘柄

- 検証期間:2010/1/4~2023/7/31

- 対象銘柄:全個別銘柄

共通設定:基本設定と対象銘柄

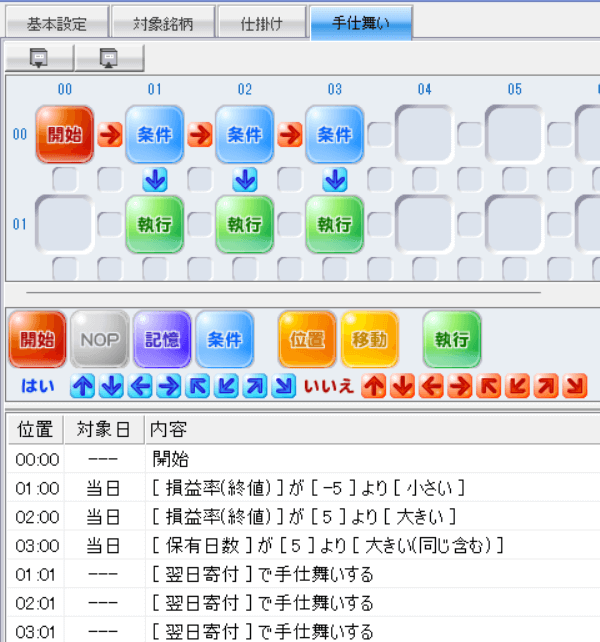

手仕舞い条件

- 損益率が±5%になった翌日に成行で手仕舞い

- 保有日数が5日以上の場合は翌日に成行手仕舞い

共通設定:手仕舞い設定

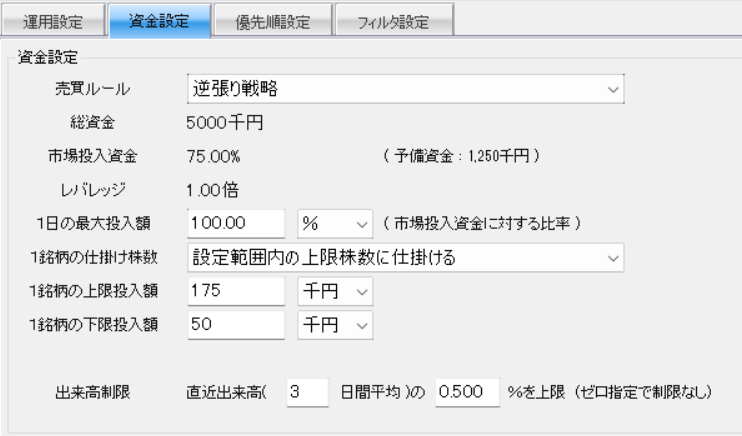

最適分散投資

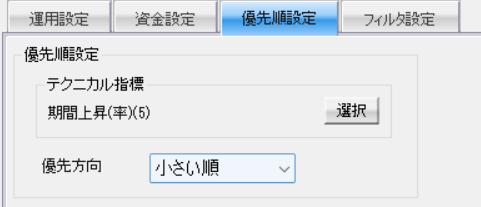

- 優先順位:期間上昇率(5) ※小さい順

共通設定:最適分散投資(資金設定)

共通設定:最適分散投資(優先順設定)

個別設定(ボリンジャーバンド:3σ逆張り戦略)

ボリンジャーバンドの3σ逆張り戦略を見ていきます。

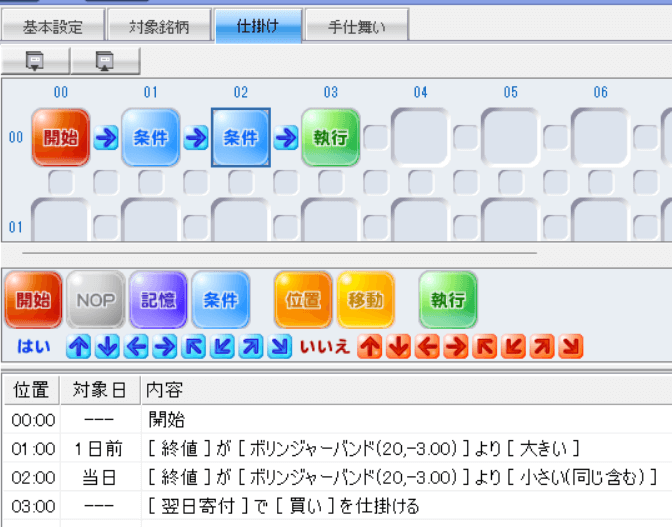

仕掛け条件

ボリンジャーバンド-3σを下抜けした場合に逆張りを仕掛ける条件を設定しています。

- 前日の終値がボリンジャーバンド-3σより大きい

- 終値がボリンジャーバンド-3σ以下

- 翌日寄付きに成行買い

逆張り戦略:仕掛け条件

個別設定(ボリンジャーバンド:バンドウォーク戦略)

ボリンジャーバンドのバンドウォーク戦略を見ていきます。

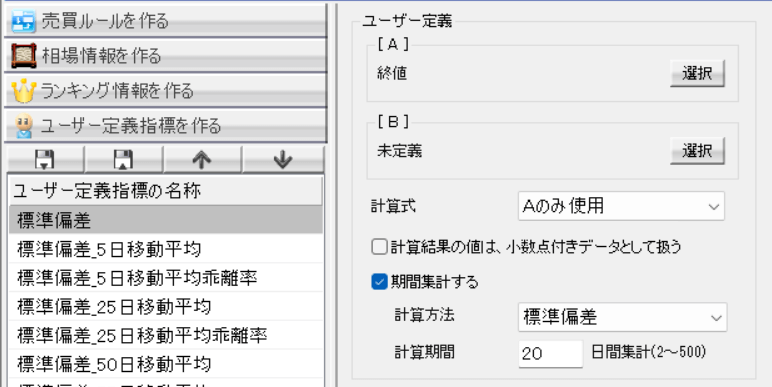

ユーザ定義指標

ユーザ定義指標で「標準偏差」を作成して仕掛け条件で使用します。

ボリンジャーバンドの中央線の集計期間を意識して計算期間は20日としました。

バンドウォーク戦略:ユーザ定義指標

仕掛け条件

バンドウォークを推し量るにはスクイーズからのエクスパンションも重要な要素だと考えましたので標準偏差で再現しました。

※「標準偏差」はユーザー定義指標で定義しています。

- 前々日の「標準偏差」が40以下 ※スクイーズ

- 前日の「標準偏差」が90以下 ※エクスパンションへ推移

- 3日連続で終値がボリンジャーバンドの1σ~3σを推移 ※バンドウォーク

- 翌日寄付きに成行買い

バンドウォーク戦略:仕掛け条件

システムトレードの検証結果に戻る場合はこちらからどうぞ。

コメント